コラム>審美・矯正

2023/02/14

マウスピース矯正は医療費控除の対象になる?

いくつかある歯列矯正の種類のうち、マウスピース型の装置を使って歯を動かして矯正するのがマウスピース矯正です。ワイヤーを使う矯正と比べて、目立たず取りはずせるなどの特徴をメリットに感じて注目している人もいるでしょう。 歯列矯正は保険適用外であるため、高額になることが多いです。マウスピース矯正が医療費控除(※)の対象となり還付がうけられるのかどうか解説します。

マウスピース矯正とは

マウスピース矯正とは、歯医者さんで作成した透明のマウスピースを装着して矯正を行う方法です。金属やセラミックでできたブラケットとワイヤーを装着する「ワイヤー矯正」と比べると、痛みが少なく手軽にはじめやすい特徴があります。 また着脱が簡単なので、食事や歯磨きがしやすいなどのメリットもあります。くわえて「矯正器具は目立たせたくない」といった、見た目を気にする人にも好評のようです。その一方で「対応できない症例がある」「自己管理が必要」などのデメリットもあります。 マウスピース矯正もワイヤー矯正も、持続的に歯に負荷をかけて歯を動かし矯正することに変わりはありません。

.jpg)

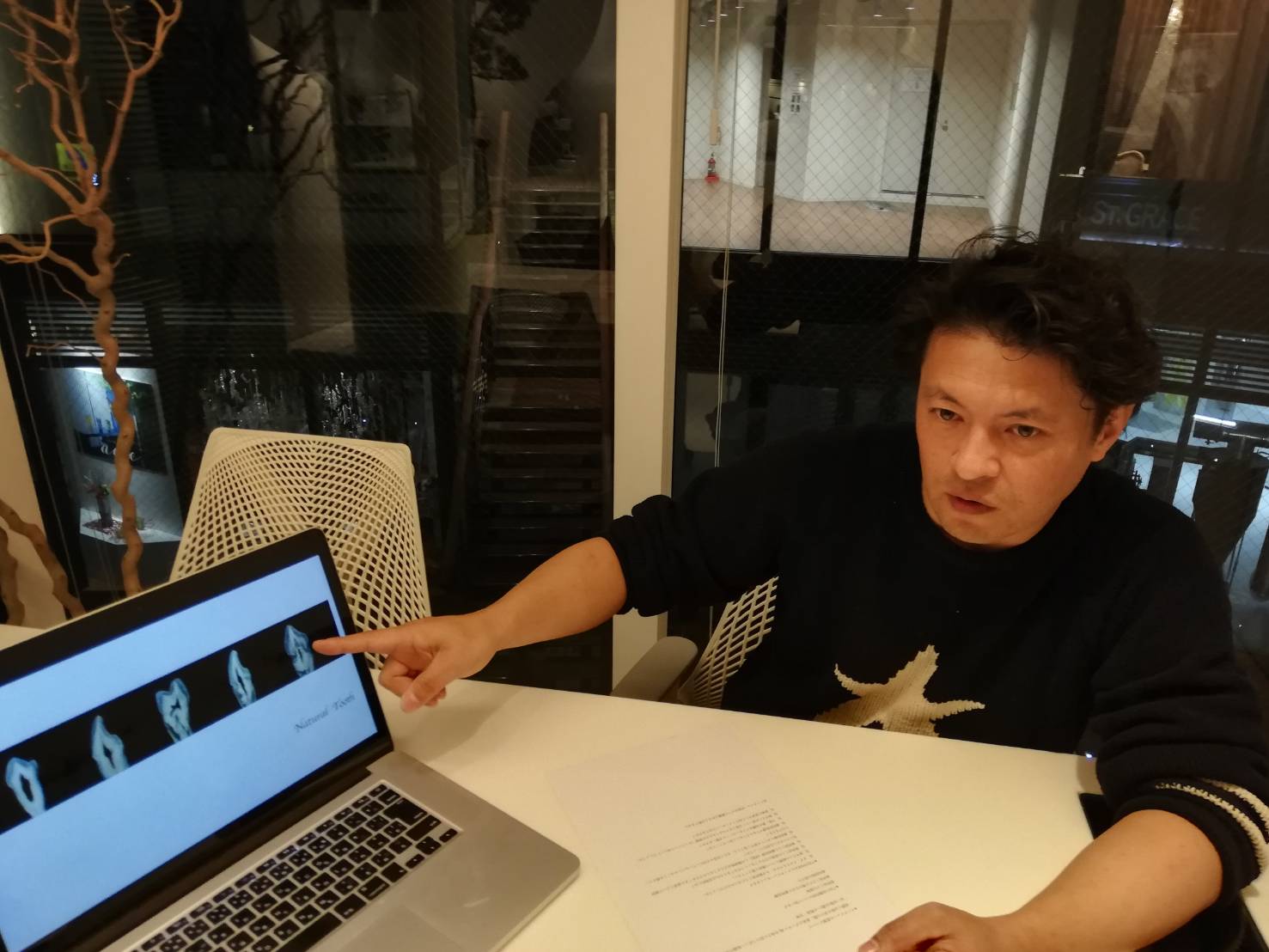

治療目的のマウスピース矯正は医療費控除の対象となることも

「歯のかみ合わせや歯並びに機能的な問題がある」と歯医者さんに判断された場合、歯列矯正は医療費控除の対象となることがあります。具体的に説明します。

歯のかみ合わせ治療

かみ合わせがよくないため、食事の際にうまく咀嚼ができないといったケースでは、機能を改善するために歯列矯正が必要だと歯医者さんが判断することもあります。そのような場合、歯列矯正は医療費控除の対象です。 医療費控除を申請する際には、歯医者さんの診断書が必要な場合もあるので、矯正前に歯医者さんに診断書がもらえるかどうかを確認しておくと安心でしょう。ただし診断書の費用は自己負担となります。

子どもの矯正

基本的に子どもの歯列矯正は、マウスピース矯正に限らず医療費控除の対象となります。歯や顎が正しく成長するために必要な治療だと判断されるからです。 「しっかり噛めていない」「言葉の発音がうまくできない」「顎の関節に異常がある」などが治療対象の主な症状となります。一般的には中学生くらいまでの子どもへの治療が、子どもの歯列矯正とみなされるようです。ただし、子どもの矯正であっても審美目的は医療費控除の対象とはなりません。

審美目的のマウスピース矯正は医療費控除の対象外

見た目をよくしたいなど審美が目的で、口腔内の機能的にはマウスピース矯正は必要ないと歯医者さんに判断された場合には、医療費控除の対象にはなりません。 ただ、見た目をよくしたいという目的で歯列矯正を望んだ場合でも、歯医者さんにはかみ合わせなどの機能面に問題があると判断されることもあります。自分の場合はどうなるのか、疑問に思った際には歯医者さんに聞くようにしてください。

医療費控除の手続き方法

ご自身および家族のマウスピース矯正が医療費控除の対象となった場合、正しく申請する必要があります。その申請方法について解説します。

対象となる医療費

マウスピース矯正を行った年(1月1日から12月31日)にかかった「治療費」と「歯医者さんに通院するためにかかった交通費」が医療費控除の対象となる医療費です。具体的には、検査費用や診察料、処置料、マウスピース器具代、薬代などです。交通費は公共交通機関を利用した場合に限り対象で、付き添い者の交通費も含まれます。 矯正代金をクレジットカードやデンタルローンで分割支払いしても対象です。この場合、支払いもしくは契約をした日が「医療費を支払った日」とみなされます。そのため年をまたいだ支払いになる場合は注意しましょう。支払いの手数料や金利は対象となりません。

申請に必要なもの

医療費控除の手続きには、以下の書類が必要です。

そのほか、人によっては「歯医者さんの診断書」「クレジット会社の明細やローン会社との契約書」も必要となります。

手続き方法

家族のなかで所得税をおさめている方が手続きを行うのが一般的です。「確定申告書」とともに、「医療費控除の明細書」に必要事項を記入して提出します。書類の入手・提出ともに、税務署に直接足を運ぶか、郵送、電子申告から選択が可能。確定申告の時期は2月16日から3月15日です。

還付される額

「医療費の控除の対象額」に対し、各人の所得に応じた「所得税率」をかけたものが、最終的に還付される額です。医療費控除の対象額は、下記の通り、年間総所得が200万を超えるかそれ以下かで算出方法が異なります。

- 総所得が200万円を超える人 医療費の控除の対象額=1年間で支払った医療費総額-医療費補助金や保険金などの受取額-10万円

- 総所得が200万円以下の人 医療費の控除の対象額=1年間で支払った医療費総額-総所得×5%

「所得税率」は国税庁の「所得税の速算表」(※)で確認可能です。 過去に医療費控除の申告を忘れていても、治療から5年以内であれば申告が可能です。心あたりがある方は、まずはかかりつけの歯医者さんや管轄の税務署に相談してみましょう。 ※国税庁ホームページトップページ(https://www.nta.go.jp)

筆者:seeker編集部